一、阿聯酋 VAT 數位化趨勢與企業合規新要求

因應阿聯酋自 2017 年引入增值稅(VAT)以來,持續完善稅收體系,並透過強制數位化合規機制提升徵管效率與透明度,企業必須使用經官方認證的稅務會計軟體處理財稅資料,以確保申報數據標準化、可追溯與可稽核。

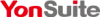

近日,用友已正式通過阿聯酋聯邦稅務局(FTA)Tax Accounting Software Accreditation Certificate 官方認證,不僅是取得市場准入資格,更代表用友在技術標準、資料規範與安全合規性上,已全面符合阿聯酋國家財稅體系要求。

對於正在或即將布局阿聯酋市場的台商而言,這項官方認證不僅是一張證書,更是建立長期財稅合規營運底座的重要保障,將為在中東營運的企業有效規避財稅風險、提升管理效率,提供堅實支撐。

阿聯酋 VAT:邁向全面數位徵管

阿聯酋導入增值稅(VAT),主要目的在於多元化政府收入來源,降低對石油收入依賴,建立穩定可持續的財政結構。對企業而言,VAT不僅是申報作業,更牽動交易流程、帳務處理與合規風險控管。

自2017年實施5% 增值稅以來,阿聯酋持續推動稅務數位化,要求企業交易、發票與付款資料透過官方稅務平台 EmaraTax 標準化申報與留存,實現可追溯、可稽核的管理機制,正式進入全面數位徵管時代。

2026年起,新制將升級VAT數據管理,簡化跨境交易適用的反向收費機制(RCM)發票作業,但同步提高交易文件與帳務數據留存標準。VAT因此成為企業資金流與合規管理的關鍵環節,台商必須建立可與官方系統對接的財稅數據能力,才能確保長期穩定營運。

二、進軍阿聯酋的財稅合規挑戰:從VAT註冊到營運落地

阿聯酋 增值稅(VAT) 註冊門檻比較(以年營業額為主): 進入阿聯酋市場的第一步,是判斷是否需要辦理 VAT 註冊並取得 TRN(稅務登記號碼)。

項目 | 強制性增值稅登記 | 自願增值稅登記 |

門檻(AED) | ≥ 375,000(約台幣3,230,250) | ≥ 187,500 且 < 375,000 |

判定方式 | 過去12個月超過,或預計未來30天將超過 | 過去12個月超過,或預計未來30天將超過 |

稅務註冊號 (TRN) | 必須申請 | 可選擇申請 |

自願註冊增值稅對小型企業有利,因為它允許企業抵扣運營過程中支付的加值稅,提高企業的信譽度和運營效率。

台商落地阿聯酋最先遇到的財務合規壓力?

台商赴阿聯酋投資供應鏈、區域總部與跨境服務的趨勢持續升溫,但真正落地營運後,常面臨以下現實情境:

交易、發票、付款與帳務分散於不同系統,導致申報前需大量人工對帳;跨境顧問費、IT/SaaS 服務涉及反向計稅,文件與憑證不足,成為稽核高風險區;稅額留抵未持續追蹤,資金長期卡在帳上;當地財務團隊以阿拉伯語操作為主,若系統未在地化,資料品質易受影響。

這些問題若未制度化解決,將隨企業規模成長而放大合規與營運風險。

用友如何讓阿聯酋合規真正「跑得起來」?

取得FTA認證只是起點,更關鍵的是系統能否在當地真正落地運行。

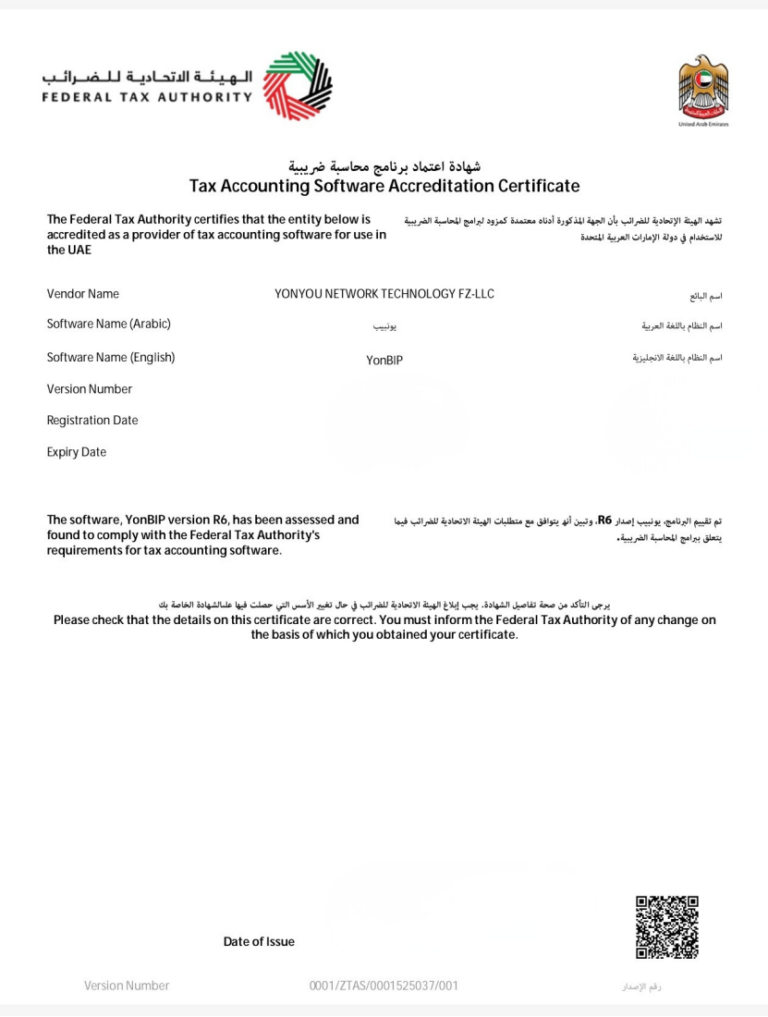

🟥 產品在地化支援

支援阿拉伯語與戶界面與適配由右至左(RTL)的閱讀與操作習慣,並深度對接阿聯酋財務、財稅與人資制度,讓在地財務團隊順暢操作,資料從源頭即正確。

整合交易、開票、收款、入帳、稅務申報與文件留存,建立完整可追溯數據流程,回應 2026 新制查核升級需求。

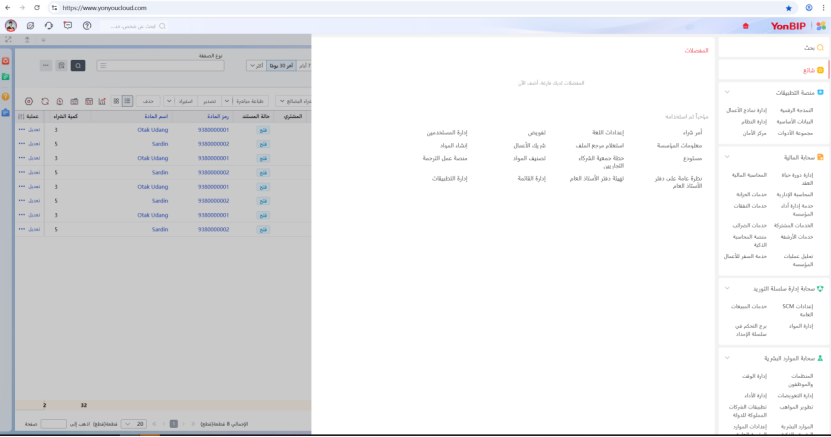

依託用友全球化 2.0 戰略,打造真正可落地的全球交付體系。目前已設立 12+ 個海外分支機構,服務網絡覆蓋亞太、歐洲、北美與中東非等主要市場,支援企業跨國營運與持續擴張。透過跨區域交付與在地支援機制,用友建立標準化海外導入與運行流程,確保專案穩定上線、長期運作,並符合各地法規與制度要求。這讓企業在導入後具備持續營運、在地支援與長期優化的原廠服務保障。

三、用友打造台商中東長期營運底座

阿聯酋的稅務環境將持續朝向 流程更簡、查核更嚴、資料責任更清晰 的方向發展。對台商而言,能否建立一套可長期運行、可稽核、可擴張的財務與稅務管理底座,將直接決定企業在中東市場的穩定度、資金安全性與擴張能力。

用友以FTA官方認證為基礎,協助台商在阿聯酋真正做到:申報準、文件齊、稽核穩。

這不只是系統導入,而是台商進軍中東市場的長期經營能力。

未來,用友也將持續深化「全球產品平台+在地生態體系」的服務模式,透過國際級產品能力與中東在地服務網絡,陪伴企業穩健落地、持續成長。

參考資料: